مقدمه

استراتژیهای اختیار معامله ابزارهای قدرتمندی برای معاملهگران فراهم میکنند تا بتوانند از حرکات قیمت داراییهای پایه مانند سهام یا رمزارزها کسب سود کنند. یکی از اساسیترین و در عین حال جذابترین این استراتژیها، استراتژی Long Call است.

این استراتژی یک رویکرد صعودی به بازار محسوب میشود و برای معاملهگرانی مناسب است که انتظار دارند قیمت دارایی پایه به طور قابل توجهی افزایش یابد. با خرید یک قرارداد Call Option، شما حق خرید دارایی پایه را با یک قیمت ثابت (قیمت اعمال یا Strike Price) تا تاریخ انقضای مشخصی به دست میآورید، بدون اینکه الزامی به انجام این کار داشته باشید.

در این مقاله به بررسی استراتژی Long Call میپردازیم و علاوه بر تشریح منطق، ویژگیها و قواعد ترید موفق با آن، روش یافتن موقعیتهای مناسب برای این استراتژی را نشان میدهیم. قبل ازورود به موضوع این مقاله، لازم است تا اطلاعات و مفاهیم اولیه آپشنها را بدانید و درک کنید. من یک مقاله عالی و جامع در مورد قراردادهای اختیار معامله با هدف آموزش همین مفاهیم نوشتهام. هرجا در این مقاله به مفهومی برخوردید که برایتان مبهم و ناآشنا بود، میتوانید از راهنمای جامع آپشنها در سایت الگویو استفاده کنید.

استراتژی Long Call چیست؟

استراتژی Long Call شامل خرید یک اختیار خرید (Call Option) است. این استراتژی یکی از چهار استراتژی پایه آپشنها محسوب میشود. معاملهگر با پرداخت یک مبلغ مشخص به عنوان پریمیوم (premium)، حق خرید دارایی پایه را در قیمت اعمال مشخص و در تاریخ انقضای معینی به دست میآورد.

اگر با آپشنها آشنایی ندارید، من یک مقاله عالی و کامل با عنوان قرارداد اختیار معامله (Option) دقیقاً چیست؟ نوشتهام!

آن را بخوانید تا هرآنچه در مورد آپشنها لازم است را یاد بگیرید.

زمینه و منطق استفاده

چشمانداز: با استفاده از استراتژی Long Call، چشمانداز شما صعودی است. شما انتظار افزایش قیمت قابل توجه دارایی پایه را دارید.

منطق: هدف از به کارگیری این استراتژی، کسب بازدهی بهتر نسبت به خرید مستقیم خود دارایی پایه است. برای اینکه فرصت کافی برای درست بودن پیشبینی خود داشته باشید، توصیه میشود آپشنهایی با تاریخ انقضای حداقل سه ماهه خریداری کنید، یا حتی آپشنهای باقیمانده به انقضای یک یا دو ساله (LEAPs) را در نظر بگیرید.

اگر فکر میکنید که آپشنهای بلندمدت گران هستند، پریمیوم آنها را بر تعداد ماههای باقیمانده تا انقضا تقسیم کرده و با قیمت آپشنهای کوتاهمدتتر مقایسه کنید!

خواهید دید که LEAPs و آپشنهای بلندمدتتر بر اساس هر ماه ارزش بهتری دارند و زمان بیشتری برای درست بودن پیشبینی شما میدهند و در نهایت، شانس موفقیت را افزایش میدهند.

روش دیگر این است که فقط آپشنهای کوتاهمدت که به شدت در سود (Deep ITM) هستند را خریداری کنید. با این کار، به احتمال زیادی قرارداد خریداری شده به صورت ITM منقضی خواهد شد. در نتیجه، کل پریمیوم پرداختی شما از بین نرفته و در بدترین حالت، فقط بخشی از آن مبلغ را ضرر خواهید کرد.

سود و زیان در استراتژی Long Call

ریسک محدود و مشخص: یکی از مزایای اصلی استراتژی Long Call این است که ریسک شما محدود است. حداکثر ریسک شما برابر با پریمیوم پرداخت شده برای خرید قرارداد Call است. به عبارت دیگر، بیشترین چیزی که میتوانید از دست بدهید، مبلغی است که در ابتدا برای خرید آپشن پرداخت کردهاید.

سود نامحدود: در مقابل، پتانسیل پاداش در این استراتژی نامحدود است. هرچه قیمت دارایی پایه بیشتر افزایش یابد، سود شما نیز به همان نسبت بیشتر خواهد شد.

نقطه سربه سر (Breakeven): نقطه سربه سر برای استراتژی Long Call برابر است با قیمت اعمال (Strike Price) به اضافه پریمیوم پرداخت شده. اگر در زمان انقضا، قیمت دارایی پایه بالاتر از این نقطه باشد، شما در سود خواهید بود.

یونانیها (Greeks) و تاثیر آنها بر استراتژی Long Call

درک یونانیها به شما کمک میکند تا حساسیت موقعیت معاملاتی خود را نسبت به عوامل مختلف بازار بسنجید. اگر با این متریکها آشنایی ندارید، به مقاله راهنمای جامع آپشنها مراجعه کنید.

وضعیت متریکهای یونانی برای استراتژی Long Call عبارتند از:

- دلتا (Delta): دلتا برای Long Call مثبت است. این نشان میدهد که با افزایش قیمت دارایی پایه، ارزش آپشن و در نتیجه موقعیت شما افزایش مییابد. دلتا در حوالی قیمت اعمال با بیشترین سرعت تغییر میکند و به سمت ۱ نزدیک میشود. وقتی آپشن به شدت خارج از سود (Deep OTM) است، دلتا نزدیک به صفر است.

- تتا (Theta): تتا برای Long Call منفی است. این به معنای این است که فرسایش زمانی به ضرر موقعیت لانگ کال است. با گذشت زمان و نزدیک شدن به تاریخ انقضا، ارزش زمانی آپشن کاهش مییابد.

- وگا (Vega): وگا برای Long Call مثبت است. این نشان میدهد که افزایش نوسانات بازار برای این موقعیت مفید است. افزایش نوسانات تمایل دارد ارزش آپشنها را افزایش دهد.

- گاما (Gamma): گاما در استراتژی Long Call همیشه مثبت است. این نشاندهنده شتاب تغییر دلتا است. گاما زمانی به اوج خود میرسد که دلتا با بیشترین سرعت تغییر میکند (معمولاً حوالی قیمت اعمال).

مزایا و معایب استراتژی Long Call

استراتژی Long Call دارای مزایا و معایب زیر است:

مزایا:

- ارزانتر از خرید مستقیم دارایی پایه.

- اهرم بسیار بیشتر نسبت به مالکیت صرف دارایی پایه.

- ریسک محدود (محدود به پریمیوم پرداخت شده).

- پتانسیل سود نامحدود در صورت افزایش قابل توجه قیمت دارایی پایه.

- اهرم دار در معرض حرکات قیمت.

معایب:

- اگر قیمت دارایی پایه تا تاریخ انقضا به اندازه کافی افزایش نیابد یا کاهش یابد، ممکن است کل پریمیوم پرداخت شده از دست برود.

- فرسایش زمانی (Theta) به ضرر این موقعیت عمل میکند، به خصوص در ماه پایانی و با نزدیک شدن به تاریخ انقضا.

مثال ترید با استراتژی Long Call

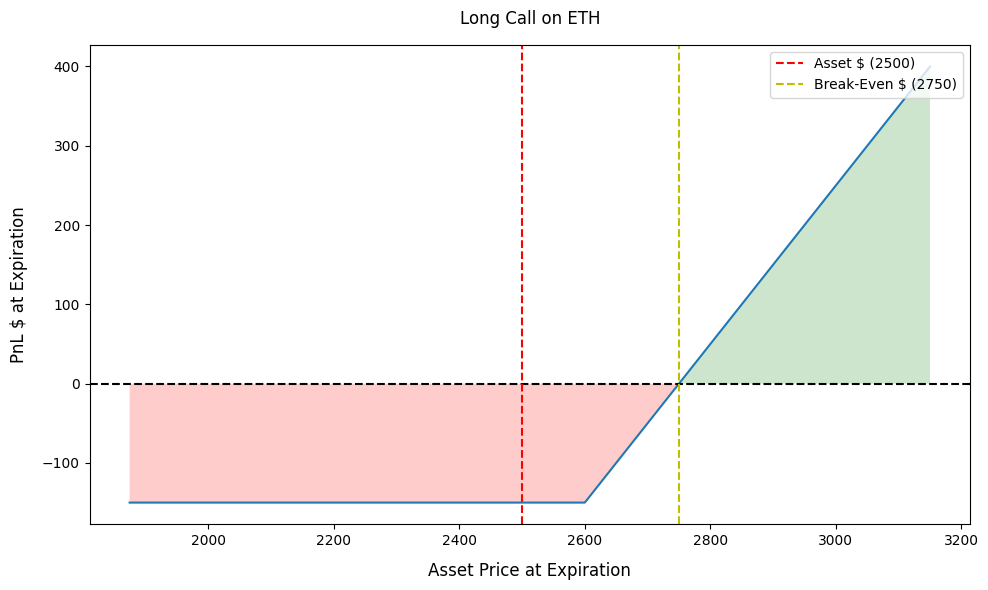

فرض کنید قیمت فعلی اتریوم (ETH) برابر با ۲۵۰۰ دلار است. شما انتظار افزایش قیمت ETH را دارید و تصمیم میگیرید از استراتژی Long Call استفاده کنید. هر قرارداد اختیار معامله اتریوم کنترل ۱ واحد ETH را فراهم میکند.

شما قرارداد Long Call با جزئیات زیر را خریداری میکنید:

- قیمت اعمال (Strike Price): ۲۶۰۰ دلار

- پریمیوم (Premium) پرداخت شده برای هر قرارداد: ۱۵۰ دلار

- تعداد قرارداد: ۱ (که معادل کنترل ۱ واحد ETH است)

محاسبات:

- کل هزینه (حداکثر ریسک): ۱۵۰ دلار (پریمیوم پرداخت شده)

- حداکثر پاداش: نامحدود

- نقطه سربه سر: قیمت اعمال + پریمیوم پرداخت شده = ۲۶۰۰ دلار + ۱۵۰ دلار = ۲۷۵۰ دلار

سناریوهای مختلف در زمان انقضا:

- اگر قیمت ETH در زمان انقضا زیر ۲۶۰۰ دلار باشد: آپشن شما خارج از سود (OTM) منقضی میشود و بیارزش خواهد بود. شما کل پریمیوم پرداخت شده ۱۵۰ دلار را از دست میدهید. این سناریو نشاندهنده حداکثر ریسک شما است.

- اگر قیمت ETH در زمان انقضا دقیقاً ۲۷۵۰ دلار باشد (نقطه سربه سر): ارزش ذاتی آپشن شما برابر با ۲۷۵۰ دلار (قیمت ETH) – ۲۶۰۰ دلار (قیمت اعمال) = ۱۵۰ دلار خواهد بود. این مبلغ دقیقاً برابر با پریمیوم است که پرداخت کردهاید. بنابراین، در این نقطه نه سودی کسب میکنید و نه ضرری متحمل میشوید.

- اگر قیمت ETH در زمان انقضا بالاتر از ۲۷۵۰ دلار باشد: شما در سود خواهید بود. سود شما برابر است با (قیمت ETH در انقضا – نقطه سربه سر). به عنوان مثال، اگر قیمت ETH در انقضا ۳۰۰۰ دلار باشد، سود شما برابر با (۳۰۰۰ دلار – ۲۷۵۰ دلار) = ۲۵۰ دلار خواهد بود. هرچه قیمت ETH بالاتر رود، سود شما نیز بیشتر و به طور نامحدود افزایش خواهد یافت.

این مثال نشان میدهد که چگونه با یک هزینه اولیه محدود (۱۵۰ دلار پریمیوم)، میتوانید در صورت افزایش قابل توجه قیمت اتریوم، سود نامحدودی کسب کنید. با این حال، اگر قیمت به اندازه کافی افزایش نیابد یا حتی کاهش یابد، حداکثر ضرر شما به پریمیوم پرداخت شده محدود میشود.

اگر با بازار آپشن کریپتو آشنایی ندارید، این مقاله برای شما بسیار مفید خواهد بود.

قواعد کلی برای ترید با استراتژی Long Call

برای موفقیت در استراتژی Long Call، انتخاب دارایی پایه و آپشن مناسب اهمیت زیادی دارد. مهمترین مواردی که باید به آنها توجه کنید عبارتند از:

- روند: در این استراتژی پیشبینی شما از آینده دارایی پایه باید صعودی باشد. بهترین حالت در این خصوص، یافتن حمایتهای محلی یا کوتاهمدت در روندهای صعودی بلندمدت است.

- زمان باقیمانده تا انقضا (DTE): همانطور که قبلاً ذکر شد، برای اینکه فرصت کافی برای حرکت قیمت داشته باشید، آپشنهایی با حداقل ۴۵ روز یا بیشتر تا انقضا انتخاب کنید. هرچه زمان باقیمانده تا انقضا بیشتر باشد بهتر است، چون احتمال درست بودن پیشبینی شما (صعود قیمیت به بالای قیمت اعمال) را افزایش میدهد. البته این قضیه به معنی گرانتر شدن آپشنها و افزایش پریمیوم نیز هست.

- قیمت اعمال (Strike Price): انتخاب قیمت اعمال بستگی به میزان صعودی بودن شما دارد. اگر دید شما نسبت به آینده دارایی پایه بسیار صعودی است، میتوانید از اختیار خریدهای OTM استفاده کنید زیرا آنها ارزانتر از قراردادهای ATM و ITM هستند.

یافتن موقعیتهای مناسب برای استراتژی Long Call با نرمافزار دیده بان آپشن کریپتو

من یک ابزار عالی و بسیار بهصرفه به نام دیده بان آپشن کریپتو ساختهام! به کمک این نرمافزار میتوانید آسان و سریع موقعیتهای مناسب برای استراتژی Long Call را پیدا کنید. جهت یافتن سیگنالهای پرپتانسیل با این استراتژی طبق رویه زیر عمل کنید.

1. وارد صفحه دیده بان استراتژی Long Call شوید:

برای این کار کافی است در هر صفحهای از نرمافزار که هستید، روی گزینه Strategies در منوی بالا نرمافزار کلیک کنید. همان طور که در تصویر زیر مشاهده میکنید، یک زیر منو با نام All Strategies ابتدای صفحه مربوط به تمام استراتژیها وجود دارد. برای دسترسی به دیده بان سایر استراتژیها، میتوانید روی گزینه مربوط به آن استراتژی کلیک کنید.

اما برای دیده بان استراتژی Long Call نیازی به این کار نیست چراکه با کلیک بر روی منوی اصلی Strategies، به طور پیشفرض دیده بان استراتژی Long Call نمایش داده میشود.

2. روند دارایی پایه را تحلیل کنید:

در صفحه مربوط به دیده بان هر استراتژی، بخشی وجود دارد با عنوان Asset Sentiment. در این بخش میتوانید دارایی پایه موردنظر را انتخاب کنید و دید کاملی از وضعیت تکنیکال آن دارایی در تایمفریمهای مختلف بدست آورید.

برای استراتژی Long Call باید به دنبال ترکیبهای خاصی از گِیجهای (Gauge) تکنیکال باشید و آن، وجود دو یا سه وضعیت Strong Buy مربوط به تایمفریمهای بالا در کنار هم است (به عنوان مثال، هفتگی و روزانه. یا روزانه و 4 ساعته).

این ترکیب به تنهایی نشاندهنده دو وضعیت است: 1. روند صعودی است و ادامه خواهد داشت، و 2. روند صعودی است اما به زودی پایان مییابد. جهت تمییز دادن این دو احتمال از هم، میتوانید به چارت دارایی پایه مراجعه کنید و مطئن شوید که قیمت نزدیک مقاومت در تایمفریم بالا نباشد.

همچنین، چون اکثر اندیکاتورهای دخیل در محاسبه وضعیت این گِیجها Trend Follower هستند “”و”” ما تایمفریمهای بالا را زیر نظر داریم، احتمال ادامهدار بودن روند به خودی خود بیشتر از این است که روند به زودی پایان یابد.

3. به قواعد کمّی فیلتر کردن سیگنالها دقت کنید:

در صفحه مربوط به هر استراتژی، دو بخش وجود دارد: قواعد کمّی ترید با آن استراتژی و نکات مهمی که باید در نظر داشته باشید. در مورد استراتژی Long Call، این دو بخش عبارتند از Screening for Long Call برای قواعد کمّی استراتژی، و Trade Considerations برای سایر نکات مهم.

همانطور که در تصویر فوق مشخص است، در استراتژی Long Call بهتر است به دنبال آپشنهایی با احتمال سودآوری بالای 60% و زمان انقضای بیش از 45 روز باشیم.

4. آپشنها را به ترتیب احتمال سودآوری مرتب کنید:

آخرین بخش در صفحه مربوط به هر استراتژی، جدول دیده بان آن استراتژی است که برای استراتژی Long Call، نام آن Long Call Screener است. این بخش برای هر استراتژی متفاوت است. درواقع هر استراتژی، دیده بان متفاوت و مخصوص به خود را دارد که سرستونهای آن با دیده بان سایر استراتژیها متفاوت است.

همانطور که قبلا گفته شد، در استراتزی Long Call به دنبال قراردادهایی با احتمال سودآوری بیش از 60% هستیم. جهت تسریع و راحتی یافتن این موارد، میتوانیم دادهای جدول را براساس ستون Profit Prob. % به صورت نزولی مرتب کنیم. برای این کار، روی عبارت سرستون Profit Prob. % کلیک کنید.

به طور پیشفرض، دادههای جدول دیده بان ترتیب خاصی ندارد. اما میتوانید سطرها را به هر ترتیبی که خواستید مرتب کنید. با کلیک اول روی هر ستون، سطرهای جدول به ترتیب صعودی آن ستون مرتب میشود. با کلیک دوم روی همان ستون، سطرهای جدول به ترتیب نزولی آن ستون مرتب میشود. با کلیک سوم روی هر ستون نیز مرتبسازی خنثی شده و دادهها به طور پیشفرض نمایش داده میشود.

در نتیجه، کافی است که روی ستون Profit Prob. % دو بار کلیک کنید تا به راحتی ببینید که آیا قراردادی با احتمال سودآوری بیش از 60% وجود دارد یا خیر.

نتیجهگیری

استراتژی Long Call یک راهکار جذاب برای معاملهگران با چشمانداز صعودی است که به دنبال اهرمسازی بر روی حرکات قیمت دارایی پایه هستند. این استراتژی به شما امکان میدهد تا با ریسک محدود به اندازه پریمیوم پرداخت شده، پتانسیل سود نامحدود در صورت افزایش قابل توجه قیمت را داشته باشید.

با این حال، مهم است که به تأثیر فرسایش زمانی (Theta) توجه داشته باشید و آپشنهایی با زمان باقیمانده کافی تا انقضا و نقدشوندگی مناسب انتخاب کنید. استفاده از معیارهای فیلترینگ مناسب و درک نحوه عملکرد یونانیها میتواند به شما در مدیریت بهتر این استراتژی کمک کند.

با استفاده از نرمافزار دیده بان آپشن کریپتو، میتوانید به سادگی و بسیار سریع موقعیتهای مناسب برای استراتژی Long Call را یافته و بررسیهای دقیقی روی دارایی پایه و آپشنهای آن انجام دهید.

سلب مسئولیت و هشدار جدی!

در بازارهای سرمایه، رسیدن به قطعیت بالای 65% در پیشبینی قیمت در آینده و رفتار آن تقریبا غیر ممکن است! پس همواره آگاه باشید که در ایدهآلترین شرایط ممکن، حداقل 40% احتمال دارد که حرکت بعدی شما اشتباه بوده و ختم به ضرر شود. همچنین، بدانید که این احتمال 40% ناخوشایند، از نظر آماری عدد بسیار بالایی است! لذا همواره مدیریت ریسک را جدی بگیرید و برای عجیبترین و بدترین شرایط آماده باشید.

این مقاله صرفاً جنبه آموزشی دارد و نباید به عنوان مشاوره مالی یا سرمایهگذاری تلقی شود. معامله قراردادهای اختیار معامله ریسک بالایی دارد و ممکن است منجر به از دست رفتن بخش قابل توجهی یا تمام سرمایه شما شود. حتما قبل از ترید آپشنها، با استراتژیهای استاندارد این قراردادها و بنیادهای بازار داراییهای پایه آن آشنا شوید. ابتدا با پول مجازی و سپس با حداقل پول حقیقی ممکن تمرین کنید!

⭐️ محتوای این مطلب از دوره آموزشی آموزش آپشن کریپتو از صفر تا سود اقتباس شده است. ⭐️

〰️〰️〰️〰️〰️

🔵🔵🔵 همین حالا دیده بان آپشن کریپتو را امتحان کنید و تصمیمات معاملاتی هوشمندانهتری بگیرید! 🔵🔵🔵

🔴🔴🔴 ویدئویهای آموزشی و رایگان این محصول را در کانال یوتیوب الگویو مشاهده کنید! 🔴🔴🔴

🟢🟢🟢 در بحث و تبادل نظر تخصصی درباره این محصول شرکت کنید! 🟢🟢🟢

〰️〰️〰️〰️〰️